【PR】

ファクタリング

ファクタリングは、企業が売掛金をすぐに現金化するための手法です。通常、企業は商品やサービスを提供した後、顧客から支払いを受け取りますが、その支払いまでの期間に資金が必要な場合があります。ファクタリングでは、企業は代わりにファクタリング会社に売掛金を売却し、現金を受け取ることができます。

ファクタリングの仕組み

- 企業はファクタリング会社に売掛金を売却する。

- ファクタリング会社は売掛金の一部(通常は大部分)を即座に企業に支払う。

- 顧客からの支払いがファクタリング会社に届いた場合、残りの売掛金から手数料や手数料を差し引いた金額が企業に支払われる。

ファクタリングの利点

- 資金調達の迅速化:売掛金を現金化することで、企業は資金調達を迅速化し、業務を継続するための資金を確保できます。

- リスクの軽減:ファクタリング会社が債務の回収を担当するため、企業は売掛金の回収リスクを軽減できます。

- 運転資金の改善:ファクタリングによって現金を獲得することで、企業は運転資金の改善を図ることができます。

ファクタリングの欠点

- 費用:ファクタリングは手数料や手数料がかかるため、他の資金調達手段よりもコストが高い場合があります。

- 信用リスク:ファクタリング会社は企業の顧客の支払能力に依存するため、顧客の信用リスクがファクタリングの成功に影響を与える可能性があります。

- 取引の公開:ファクタリング契約は企業の取引先や顧客に公開される場合があり、企業の信用に影響を与える可能性があります。

資金調達

資金調達は企業が資金を調達するためのプロセスです。企業が新しいプロジェクトを開始したり、事業を拡大したりする場合、資金調達が必要となります。

資金調達の方法

- 株式発行:企業は株式を発行することで資金を調達することができます。株式を購入した投資家は企業の株主となり、利益の一部を受け取る権利を持ちます。

- 債券発行:企業は債券を発行することで資金を調達することができます。債券を購入した投資家は企業に資金を貸し付け、一定の金利を受け取ります。

- 銀行融資:企業は銀行から融資を受けることで資金を調達することができます。融資は返済期間や金利などの条件が定められます。

- リース:企業は資産をリースすることで資金を調達することができます。リース契約では資産を使用する権利が与えられますが、所有権はリース会社に留まります。

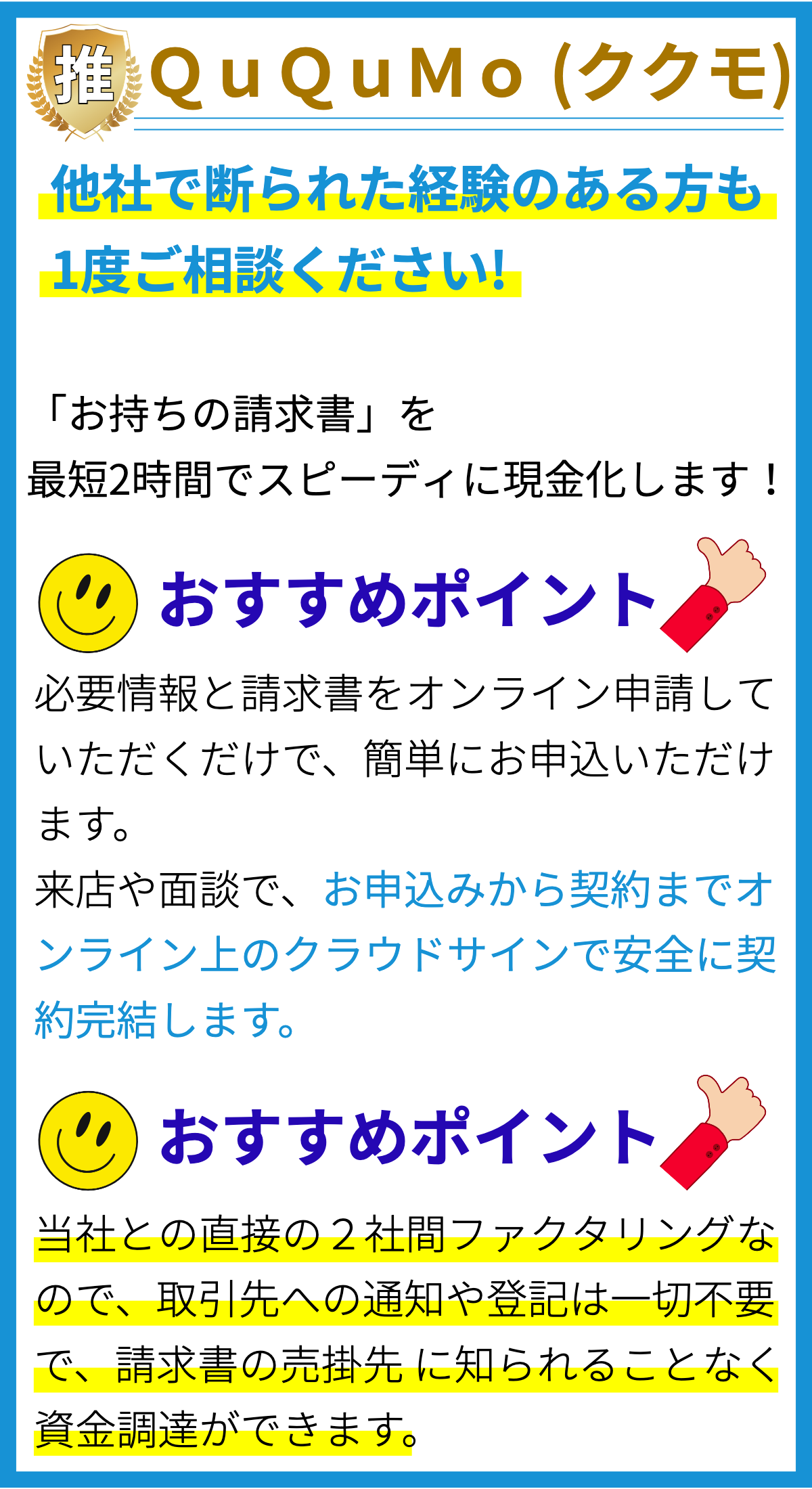

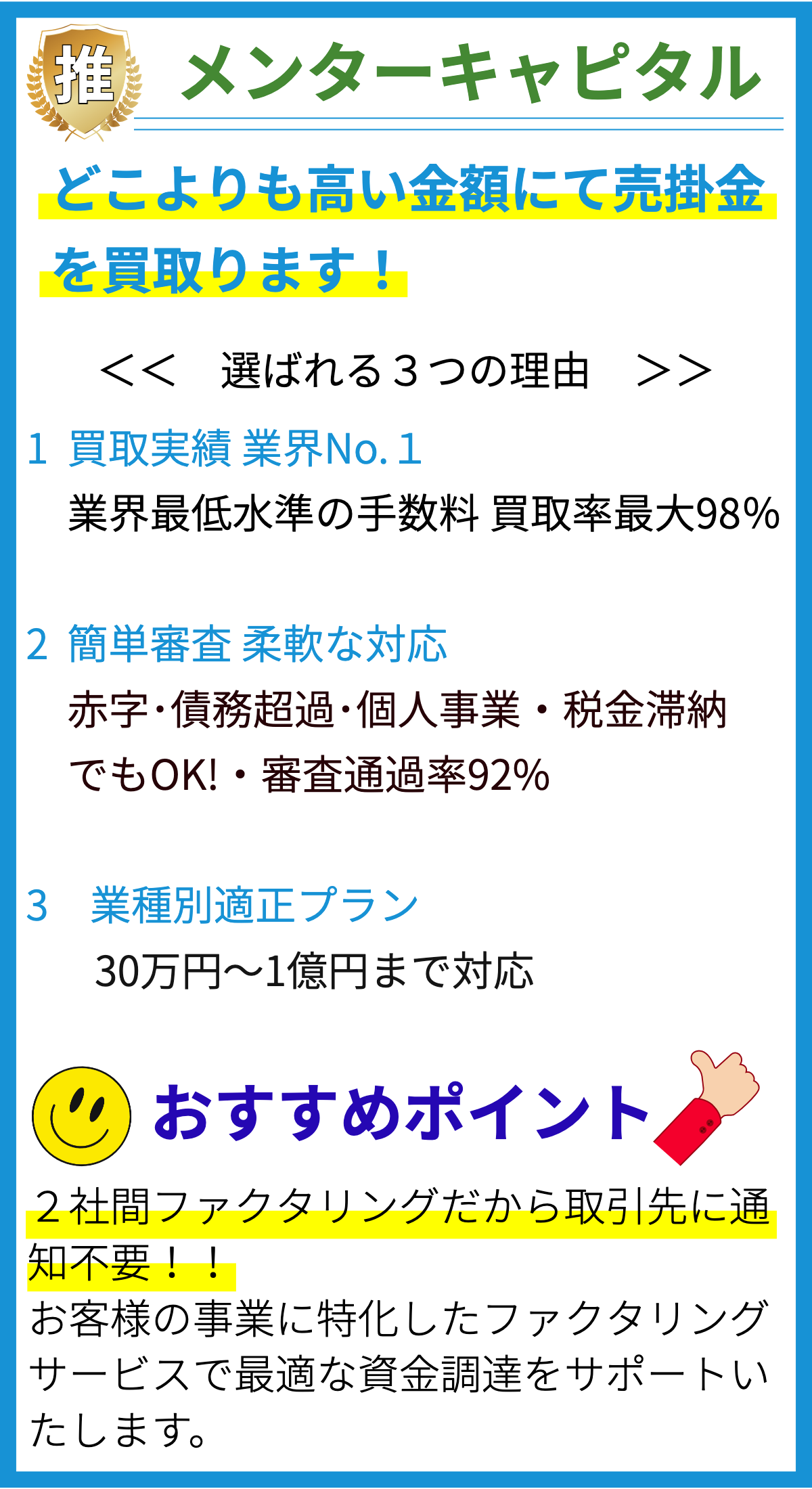

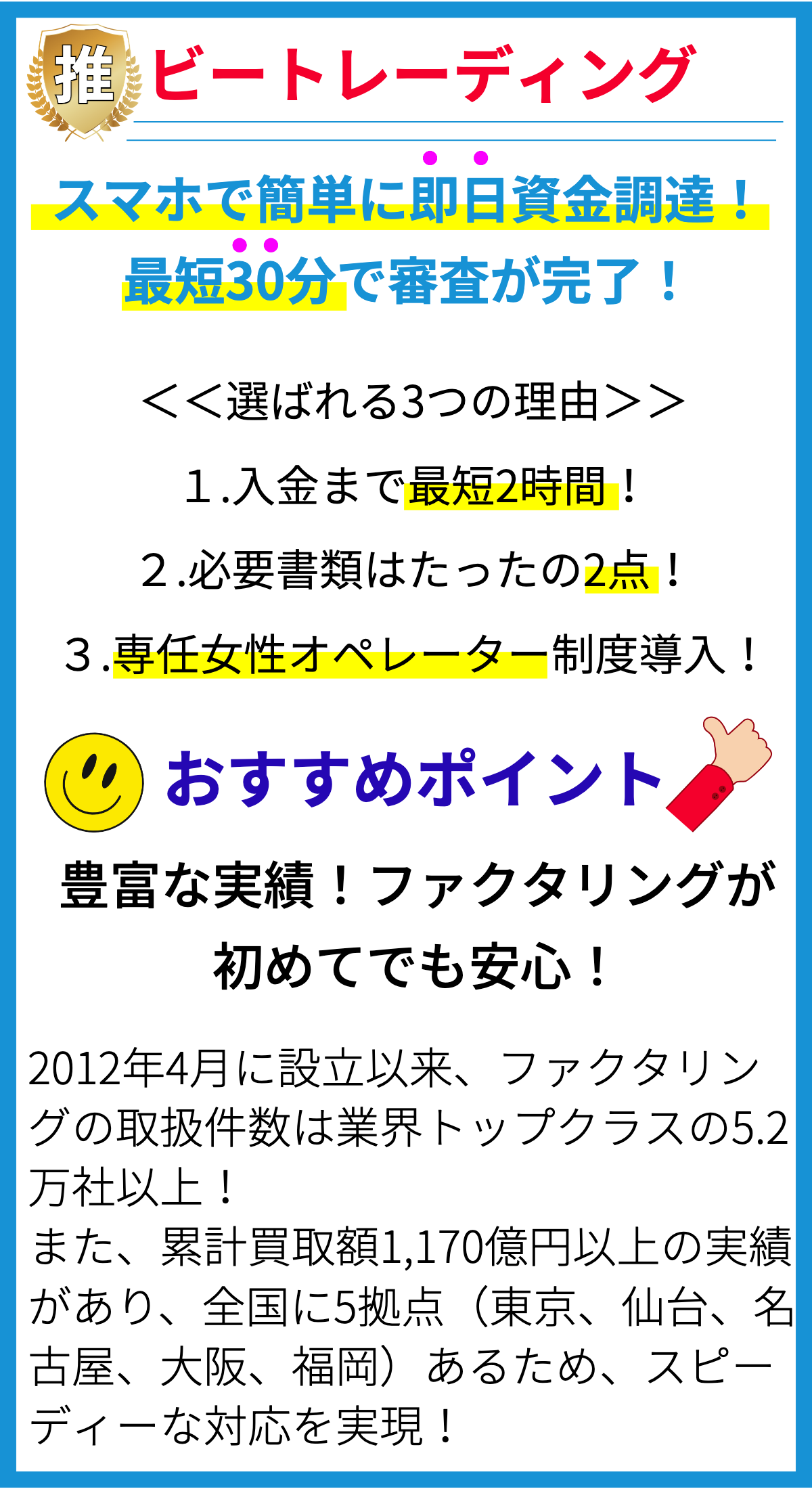

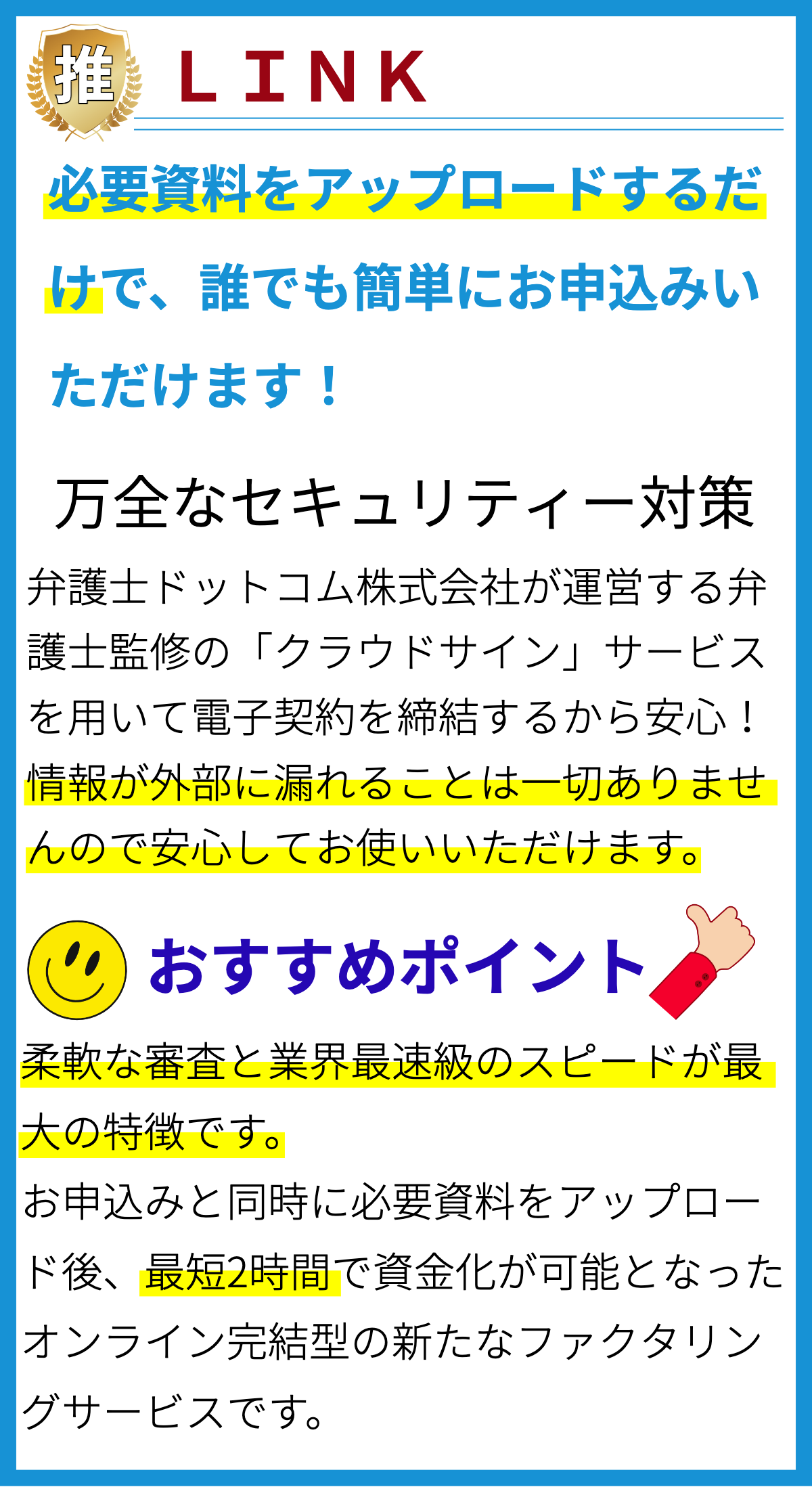

- ファクタリング:先述の通り、売掛金をファクタリングすることで資金を調達することができます。

資金調達の選択肢の比較

企業は資金調達の際に様々な選択肢を検討する必要があります。選択肢の比較は、資金の必要性、利用可能な担保、返済能力、リスクなどを考慮して行われます。